Nhận định đầu tư

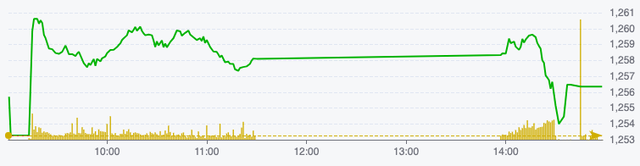

Chứng khoán Tiên phong (TPS): Việc thanh khoản giảm mạnh trong phiên 12/9 cho thấy các bên mua, bán đều cần một động thái rõ ràng và mạnh mẽ của thị trường để xác nhận xu hướng kế tiếp.

Phiên giao dịch ngày 13/9 có tầm quan trọng lớn với xu hướng. Nếu thanh khoản bật tăng trở lại thì xu hướng của phiên 13/9 sẽ tác động lớn vào xu hướng trong thời gian tiếp theo của thị trường.

Những nhà đầu tư chấp nhận rủi ro đã giải ngân trước đó, có thể hạ một phần tỉ trọng. Những nhà đầu tư có khẩu vị rủi ro thấp vẫn nên chờ đợi tín hiệu rõ ràng của thị trường trước khi giải ngân.

Diễn biến chỉ số VN-Index ngày 12/9 (Nguồn: FireAnt).

Chứng khoán VPBank (VPBankS): Nhịp rung lắc có thể còn tiếp tục khi kiểm nghiệm cung trong những phiên sắp tới với thanh khoản thấp.

Dòng tiền của thị trường vẫn nằm ở các nhóm cổ phiếu mang tính dẫn dắt như ngân hàng, chứng khoán, bất động sản,… Dù thanh khoản thị trường giảm nhưng độ rộng khá tích cực cho thấy nhà đầu tư đang tìm kiếm cơ hội trong bối cảnh các phiên phục hồi thường mang tính kỹ thuật.

Nhà đầu tư có thể tiếp tục quan sát diễn biến thị trường ở vùng kháng cự 1.260 - 1.265 điểm khi mà chỉ số VN-Index đã để mất đường MA50 và MA100 ngày ở mốc này.

Chứng khoán Sài Gòn – Hà Nội (SHS): Trong ngắn hạn, xu hướng VN-Index vẫn kém tích cực khi giao dịch dưới vùng giá trung bình 20 phiên, tương ứng 1.265 - 1.270 điểm.

VN-Index có thể tiếp tục chịu áp lực điều chỉnh về vùng hỗ trợ tâm lý 1.250 điểm và phục hồi kiểm tra lại vùng kháng cự gần nhất hiện nay tương ứng quanh 1.265 điểm.

Khuyến nghị đầu tư

- PLX (Tập đoàn Xăng dầu Việt Nam – Petrolimex): Trung lập. Giá mục tiêu 1 năm là 48.000 đồng/cổ phiếu, tăng 3,4% so với hiện tại.

Sản lượng tiêu thụ xăng dầu trong nước của PLX duy trì ở mức 2,65 triệu m3/tấn (tăng 0,6% so với cùng kỳ). Tuy nhiên, trong đó, sản lượng bán lẻ tăng với tốc độ cao hơn 4% so với cùng kỳ và 2,8% so với quý trước, đạt 1,85 triệu tấn.

PLX đã mở 60 trạm mới trong 7 tháng đầu năm, mở rộng 2% số lượng trạm xăng kể từ đầu năm. Ngoài ra, biên lợi nhuận quý II/2024 cũng được hỗ trợ bởi Nghị định 80 có hiệu lực từ tháng 11/2023. Nghị định này rút ngắn chu kỳ điều chỉnh giá xăng dầu từ 10 ngày xuống còn 7 ngày và điều chỉnh các cấu phần khác trong công thức giá bán lẻ thường xuyên hơn và theo sát chi phí thực tế của doanh nghiệp hơn.

Với lợi nhuận quý II/2024 cao hơn kỳ vọng, SSI ước tính LNTT năm 2024 lên 12% đạt 4.950 tỷ đồng (tăng 25% so với cùng kỳ) chủ yếu do tăng biên lợi nhuận. SSI dự báo sản lượng tiêu thụ xăng dầu trong nước ở mức 10,76 triệu tấn (tăng 4,1% so với cùng kỳ) và sản lượng bán lẻ ở mức 7,3 triệu tấn (tăng 4,5% so với cùng kỳ).

Đối với năm 2025, SSI dự báo LNTT sẽ tăng 6% đạt 5.250 tỷ đồng (tăng 12,7% so với cùng kỳ) nhờ tăng 4,1% sản lượng tiêu thụ xăng dầu.

- OCB (Ngân hàng TMCP Phương Đông): Chờ bán.

Theo TCBS Research, Moody's đã nâng triển vọng của Ngân hàng OCB từ "tiêu cực" lên "ổn định", điều này phản ánh sự cải thiện trong các yếu tố tài chính của ngân hàng, bao gồm khả năng duy trì sự ổn định vốn và chất lượng tài sản sau khi OCB đạt được những kết quả khả quan trong việc quản lý rủi ro và tăng trưởng lợi nhuận.

Moody's nhận định rằng OCB đã có những bước tiến vững chắc, giúp cải thiện khả năng đối phó với những rủi ro trong tương lai. Nhà đầu tư có thể tiếp tục nắm giữ cổ phiếu và chờ cơ hội chốt lời