Ngân hàng TMCP Bản Việt (BVBank - HNX: BVB) vừa có văn bản gửi Uỷ ban Chứng khoán Nhà nước về kết quả chào bán trái phiếu ra công chúng năm 2024 - 2025 đợt 1 trong khoảng thời gian từ ngày 8/8 đến 10/9/2024.

Theo đó, ngân hàng vừa chào bán xong 15 triệu trái phiếu đợt 1 với kỳ hạn 6 năm, lãi suất năm đầu tiên là 7,9%/năm. Giá chào bán 100.000 đồng/trái phiếu.

Cụ thể, BVBank đã phân phối gần 14,7 triệu trái phiếu, tương đương 97,9% tổng số trái phiếu chào bán cho 1.226 nhà đầu tư.

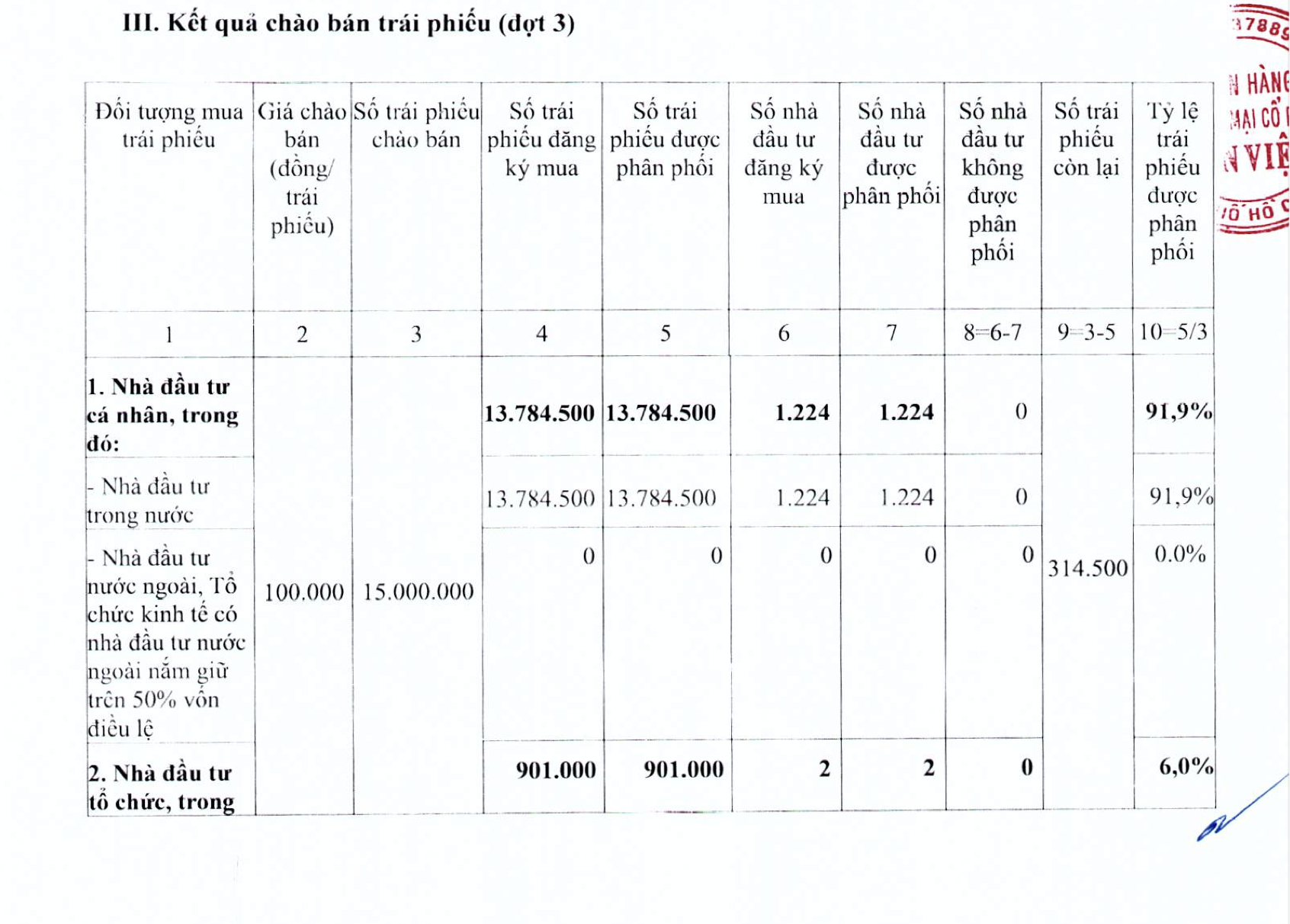

Kết quả chào bán trái phiếu của BVBank.

Trong đó, gần 13,8 triệu trái phiếu đã được phân phối cho 1.224 nhà đầu tư cá nhân trong nước, tỉ lệ phân phối 91,9% và 901.000 trái phiếu đã được phân phối cho 2 nhà đầu tư tổ chức trong nước, tỉ lệ 6%. Số trái phiếu còn lại là 314.500 trái phiếu.

Tổng số tiền BVBank thu được từ đợt chào bán trái phiếu là hơn 1.468,5 tỷ đồng. Sau khi trừ đi các khoản chi phí, tổng thu ròng từ đợt chào bán của ngân hàng là 1.468 tỷ đồng. BVBank dự kiến chuyển giao số trái phiếu trên 30 ngày kể từ ngày kết thúc đợt chào bán.

Hồi đầu tháng 8, BVBank cũng đã có thông báo về việc chào bán trái phiếu ra công chúng năm 2024 - 2025.

Theo đó, ngân hàng dự kiến chào bán 5.600 tỷ đồng trái phiếu thành 6 đợt ra thị trường trong khoảng thời gian từ tháng 10/2024 đến tháng 2/2026 với kỳ hạn tối đa 8 năm. Giá chào bán là 100.000 đồng/trái phiếu.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có đảm bảo, là nợ thứ cấp và thỏa điều kiện để được tính vào vốn cấp 2 theo quy định của pháp luật hiện hành.

Số lượng đăng ký mua tối thiểu đối với nhà đầu tư cá nhân là 100 trái phiếu hoặc bội số của 100 trái phiếu. Còn đối với nhà đầu tư tổ chức là 1.000 trái phiếu hoặc bộ số của 1.000 trái phiếu.

Theo BVBank, mục đích phát hành trái phiếu là là nhằm tăng vốn trung hạn để phục vụ hoạt động kinh doanh, đáp ứng tỉ lệ an toàn hoạt động và nhu cầu tín dụng của nền kinh tế.