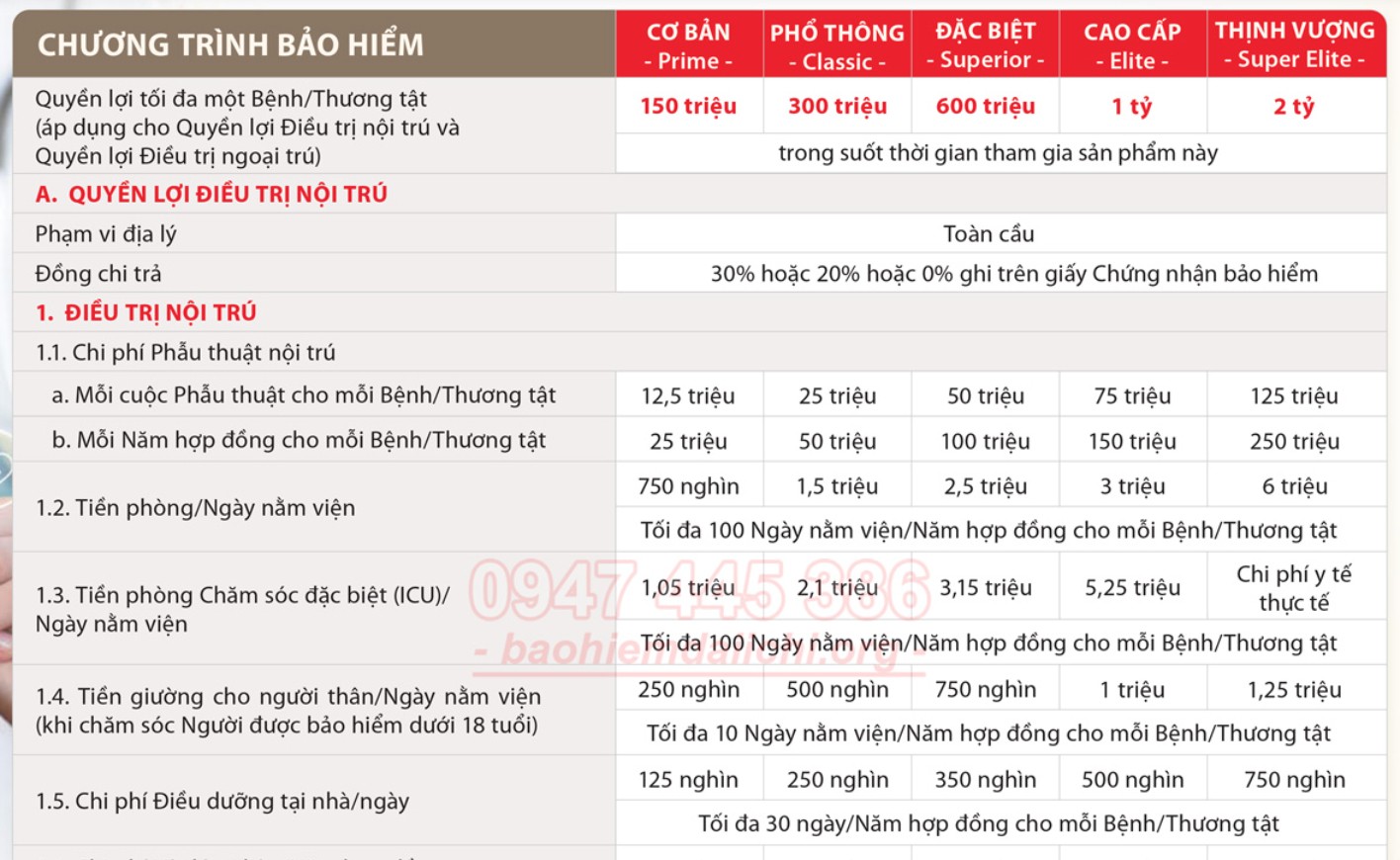

Phạm vi/quyền lợi được bảo hiểm

Đây là nội dung quan trọng nhất của một hợp đồng bảo hiểm. Trong hợp đồng nêu rõ thoả thuận giữa DNBH và người tham gia về rủi ro được bảo hiểm (ví dụ: tử vong, bệnh tật, tai nạn, nằm viện, điều trị nội trú, ngoại trú…) và những quyền lợi mà người tham gia được hưởng khi xảy ra sự kiện bảo hiểm (ví dụ: chi trả viện phí, bồi thường thiệt hại theo quyền lợi đã mua...). Hãy đọc kỹ phần này để đảm bảo rằng những rủi ro đúng theo nhu cầu của người tham gia được bảo vệ đầy đủ.

Số tiền bảo hiểm (STBH)

- Tin vui cho người nhận lương hưu và trợ cấp bảo hiểm xã hội trong tháng 1/2025

- Tin tức pháp luật mới nhất ngày 15/12: Truy bắt nhanh hai tên cướp tiệm vàng; khởi tố loạt cán bộ bệnh viện trục lợi bảo hiểm

- Tin mới nhất: Được hưởng 100% bảo hiểm y tế khi khám chữa bệnh từ năm 2025 trong trường hợp nào?

STBH là số tiền tối đa mà công ty bảo hiểm sẽ chi trả khi xảy ra sự kiện bảo hiểm. STBH được ghi rõ trong hợp đồng, nhằm bù đắp những thiệt hại mà người được bảo hiểm có thể phải gánh chịu. Rất nhiều khách hàng thường bị nhầm số tiền bảo hiểm và số phí đóng bảo hiểm hàng năm.

Điều khoản loại trừ (hay loại trừ trách nhiệm bảo hiểm)

Đây là một trong những nội dung quan trọng, người mua bảo hiểm cần phải trao đổi rõ ràng với tư vấn viên. Loại trừ bảo hiểm là những trường hợp, sự kiện hoặc tình huống mà công ty bảo hiểm sẽ từ chối bồi thường. Thông thường, đây là những rủi ro liên quan đến hành vi vi phạm pháp luật, cố ý gây thương tích… hoặc các điều khoản đã thỏa thuận trong hợp đồng bảo hiểm.

Mỗi một quyền lợi đều có những loại trừ trách nhiệm riêng. Ví dụ như tử vong sẽ loại trừ những trường hợp hành vi phạm tội, tự tử trong vòng 2 năm…bệnh hiểm nghèo loại trừ bệnh có sẵn, hoặc nằm viện sẽ loại trừ một số trường hợp điều trị tổn thương do tham gia các hoạt động thể thao mạo hiểm, chuyên nghiệp, các loại bệnh thông thường như đau lưng, viêm khớp, viêm xoang…

Điều khoản loại trừ giúp xác định rõ phạm vi bảo hiểm, đảm bảo sự công bằng cho cả người mua và DNBH. Nhờ đó, chi phí bảo hiểm được duy trì ở mức hợp lý và ngăn chặn các hành vi trục lợi bảo hiểm.

Giới hạn phụ

Đây là mức chi trả tối đa mà bảo hiểm sẽ thanh toán cho từng loại chi phí y tế cụ thể, như: chi phí nằm viện, phẫu thuật hay thuốc men. Mức giới hạn này được nêu rõ trong Bảng chi tiết Quyền lợi bảo hiểm.

Theo chị Đào Lan Hương, chuyên gia bảo hiểm, đây là quyền lợi người tham gia rất dễ nhầm lẫn, nếu tư vấn viên không giải thích rõ ràng. Một số DNBH, ví dụ bảo hiểm Generali, hạn mức 1 năm cho quyền lợi thẻ Chăm sóc sức khoẻ, hạng thẻ tiêu chuẩn là 300 triệu đồng/năm. Tuy nhiên, nếu không may khách hàng điều trị nội trú không phẫu thuật thì sẽ được chi trả tối đa 1 đợt điều trị không quá 90 triệu đồng. Đối với trường hợp điều trị có phẫu thuật, một đợt chi trả không quá 180 triệu đồng.

Thẻ CSSK trong bảo hiểm nhân thọ luôn có giới hạn phụ, người mua cần hiểu rõ trước khi tham gia

Thẻ CSSK trong bảo hiểm nhân thọ luôn có giới hạn phụ, người mua cần hiểu rõ trước khi tham gia“Dù hạn mức thẻ một năm là 300 triệu nhưng lưu ý các giới hạn phụ cho từng đợt điều trị như trên để tránh hiểu nhầm”, chị Hương khuyến nghị.

Tuy nhiên, cũng có 1 số DNBH không áp dụng điều kiện giới hạn phụ cho đợt điều trị, thì người mua có thể được hưởng tối đa hạn mức của thẻ.

Thời gian chờ

Là khoảng thời gian mà khi đó các sự kiện bảo hiểm xảy ra sẽ không được các DNBH chi trả quyền lợi.

Hầu hết với các DN bảo hiểm nhân thọ, thời gian chờ đối với bệnh thông thường là 30 ngày, còn với bệnh lý nghiêm trọng là 90 ngày kể từ ngày hợp đồng có hiệu lực.

Thời hạn bảo hiểm

Thời hạn bảo hiểm là khoảng thời gian hợp đồng bảo hiểm có hiệu lực. Nếu rủi ro xảy ra trong thời gian này, công ty bảo hiểm sẽ chi trả bồi thường cho người được bảo hiểm. Thời hạn này được ghi rõ trên Giấy chứng nhận hoặc Hợp đồng bảo hiểm. Thời hạn bảo hiểm càng dài (10 năm, 20 năm, 50 năm hoặc trọn đời), phí càng cao - đồng nghĩa bạn được bảo vệ lâu hơn. Ngược lại, thời hạn ngắn giúp tiết kiệm chi phí nhưng quyền lợi cũng ít hơn.

Định kỳ đóng phí

Là khoản phí mà Bên mua phải đóng cho Doanh nghiệp bảo hiểm ví dụ, hàng quý hoặc hàng năm theo sự lựa chọn của người mua. Mức phí này sẽ khác nhau tùy thuộc vào từng loại bảo hiểm và những quyền lợi mà người tham gia muốn được bảo vệ.

Các loại phí liên quan đến hợp đồng

Thông thường mỗi hợp đồng bảo hiểm hiện nay có những loại phí như sau, người tham gia cần nắm rõ trước khi ký hợp đồng bảo hiểm nhân thọ gồm: Phí bảo hiểm cơ bản, phí bảo hiểm đóng thêm, phí ban đầu, phí bảo hiểm rủi ro, phí bảo hiểm bổ trợ, phí quản lý hợp đồng, phí huỷ bỏ hợp đồng, phí rút giá trị tài khoản, phí quản lý quỹ, phí chuyển đổi quỹ…

Thông tin nêu trên là những điều người tham gia bảo hiểm cần phải biết và làm rõ trước khi đồng ý ký vào bản yêu cầu bảo hiểm, đồng thời chuyển phí cho DNBH. Việc nắm rõ và tường minh thông tin, cũng như trao đổi cụ thể với tư vấn viên/đại lý trước khi ký kết, để đảm bảo quyền lợi chính mình và tránh những tranh chấp với DNBH về sau.