Hành trình nối nghiệp cha

Ông Trần Hùng Huy sinh năm 1978, là cử nhân, thạc sĩ Quản trị kinh doanh Chapman University, Tiến sĩ Quản trị kinh doanh Golden Gate University.

Ông Huy là con trai của ông Trần Mộng Hùng - một trong những người sáng lập Ngân hàng TMCP Á Châu (ACB). Xuyên suốt từ năm 1994 đến 2008, ông Trần Mộng Hùng nắm giữ chiếc ghế Chủ tịch HĐQT của ACB.

Tiếp bước cha mình, từ năm 2002, ông Huy đã bắt đầu hành trình cống hiến tại ACB với vai trò chuyên viên nghiên cứu thị trường tài chính. Từ năm 2004 đến 2008, ông giữ chức vụ Giám đốc Marketing tại ACB.

Năm 2006, ông Huy là Thành viên HĐQT ACB và từ năm 2008 đến tháng 9/2012, ông đảm nhiệm vai trò Phó Tổng giám đốc kiêm thành viên HĐQT ngân hàng.

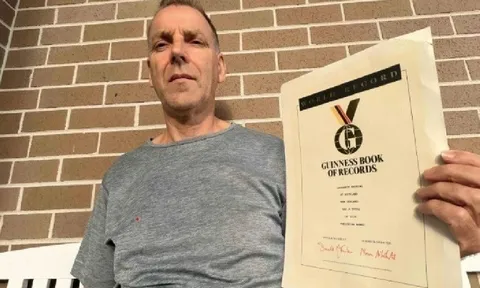

Chủ tịch ACB Trần Hùng Huy.

Tuy nhiên, năm 2012, một biến cố lớn xảy ra tại ACB, ông Nguyễn Đức Kiên (bầu Kiên) vướng vòng lao lý, ông Trần Hùng Huy thời điểm đó mới chỉ 34 tuổi đã bất ngờ ngồi vào "ghế nóng" Chủ tịch ACB , trở thành chủ tịch trẻ nhất trong lịch sử ngành ngân hàng. Đến nay, sau hơn 10 năm, ông Huy vẫn đang đảm nhiệm vai trò Chủ tịch HĐQT ACB.

Vừa qua, ACB vừa công bố danh sách cổ đông sở hữu trên 1% vốn điều lệ trở lên. Theo đó, ông Huy đang sở hữu hơn 153 triệu cổ phiếu, tương đương tỉ lệ sở hữu 3,427%.

Người có liên quan đến ông Huy đang nắm giữ 367 triệu cổ phiếu, tương đương tỉ lệ 8,218% vốn. Như vậy, ông Huy và người có liên quan đang sở hữu tổng cộng 11,6% vốn tại ngân hàng.

Ngoài ra, mẹ của ông Huy - bà Đặng Thu Thuỷ, Thành viên HĐQT ACB cũng đang có hơn 53,3 triệu cổ phần, tương đương tỉ lệ sở hữu 1,194% vốn ngân hàng. Người có liên quan đến bà Thuỷ đang sở hữu 467 triệu cổ phiếu, tương đương 10,457% vốn ngân hàng.

ACB hậu biến cố "bầu Kiên"

Về ACB, ngân hàng chính thức đi vào hoạt động từ năm 1993 với vốn điều lệ ban đầu là 20 tỷ đồng. Dưới thời bố ông Huy là ông Trần Mộng Hùng, ACB đã không ngừng lớn mạnh, khẳng định vị thế của mình.

Năm 1996, ACB trở thành ngân hàng thương mại cổ phần đầu tiên của Việt Nam phát hành thẻ tín dụng quốc tế ACB-MasterCard. Năm 1997, ngân hàng là đơn vị đầu tiên tại Việt Nam thành lập Hội đồng quản lý tài sản Nợ-Có (ALCO)...

Giai đoạn 2010 đến giữa năm 2012, ACB là một trong những ngân hàng TMCP hàng đầu tại Việt Nam với tổng tài sản được ghi nhận vào ngày 30/6/2012 tại báo cáo tài chính hợp nhất soát xét là 255.942 tỷ đồng.

Tuy nhiên, sau biến cố tháng 8/2012, tổng tài sản của ngân hàng giảm mạnh xuống còn 176.308 tỷ đồng. Đồng thời, lợi nhuận của ngân hàng cũng rơi mạnh từ gần 3.208 tỷ đồng năm trước xuống còn 784 tỷ đồng. Không chỉ vậy, trong quý IV/2012, ACB lỗ sau thuế gần 159 tỷ đồng, trong khi cùng kỳ lãi 1.349 tỷ đồng.

Liên tiếp những năm sau đó, quy mô tài sản của ACB cũng không ngừng thu hẹp và tăng trưởng một cách chậm chạp. Mãi đến năm 2015, tổng tài sản của ACB mới lại vượt mức 200.000 tỷ đồng. Hết quý II/2024, tổng tài sản của ngân hàng là 769.679 tỷ đồng, đã mở rộng gấp gần 4 lần so với 7 năm trước.

Đồng thời, ACB cũng chật vật với việc gia tăng lợi nhuận. Trong khi thời kỳ trước 2012, đã có những lúc lợi nhuận của ACB luôn được duy trì ở mức từ 2.000 đến 3.000 tỷ thì sau đó, phải đến năm 2015, mức lãi của ACB mới quay lại mốc 1.000 tỷ đồng.

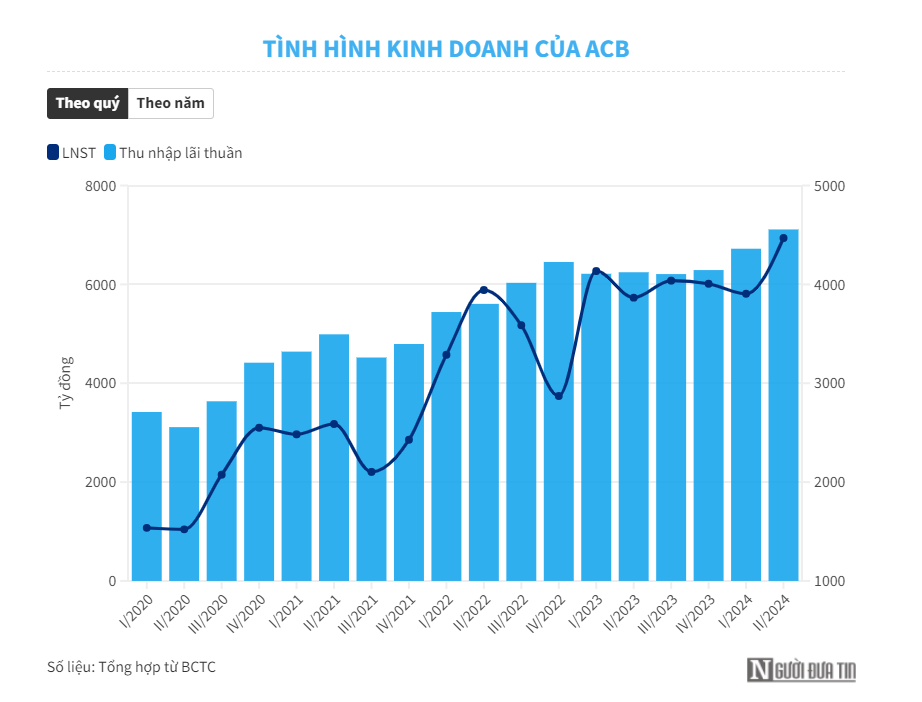

Và kể từ năm 2017, kết quả kinh doanh của nhà băng này mới thật sự khởi sắc khi lợi nhuận vượt mốc 2.000 tỷ đồng và liên tiếp xô đổ đỉnh lợi nhuận của chính mình. Năm 2023, ACB báo lãi sau thuế 16.045 tỷ đồng, tăng gấp 20 lần mức lợi nhuận năm 2012.

Kết thúc 6 tháng đầu năm 2024, ACB ghi nhận thu nhập lãi thuần 13.833 tỷ đồng, tăng 11% so với năm 2023. Ngân hàng báo lãi ròng trước thuế 10.491 tỷ đồng, lãi sau thuế 8.374 tỷ đồng, tăng 4,7% so với 6 tháng năm 2023.

Năm 2024, ACB đặt mục tiêu lợi nhuận trước thuế 22.000 tỷ đồng. Như vậy, kết thúc quý II/2024, ngân hàng đã hoàn thành 47,7% mục tiêu đề ra.

Đồng thời, trước thời điểm xảy ra sự cố, tổng nợ xấu tại ACB đang là 918 tỷ đồng, tỉ lệ nợ xấu/dư nợ cho vay của ngân hàng đang là 0,89%.

Tuy nhiên, đến thời điểm cuối năm 2012, nợ xấu của ngân hàng này đã vọt lên 2.570 tỷ đồng, tỉ lệ 2,5% và vượt mức 3% vào cuối năm 2013.

Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) của ngân hàng từ 297 tỷ đồng năm 2011 tăng lên hơn 1.150 tỷ đồng. Theo thuyết minh báo cáo tài chính của ACB, nợ xấu của ngân hàng giai đoạn đó phần lớn gắn liền với dư nợ của nhóm 6 công ty bị điều tra sau khi bầu Kiên bị bắt giữ.

Mãi đến năm 2015, tỉ lệ nợ xấu tại ACB mới được đưa về dưới mức 2%. Đến thời điểm năm 2018, tại báo cáo tài chính của ACB đã không còn thuyết minh về khoản dư nợ đối với nhóm công ty liên quan đến ông Nguyễn Đức Kiên.

Nửa đầu năm 2024, tổng nợ xấu của ACB đang là khoảng 8.123 tỷ đồng, tăng gần 38% so với hồi cuối năm 2023 là 5.887 tỷ đồng.

Trong đó, nợ dưới tiêu chuẩn (nợ nhóm 3) tăng 37% lên gần 1.286 tỷ đồng, nợ nghi ngờ (nợ nhóm 4) tăng 24,8% so với năm trước lên 1.309 tỷ đồng; và nợ có khả năng mất vốn (nợ nhóm 5) tăng 41,8% lên mức gần 5.526 tỷ đồng. Kéo theo đó là tỉ lệ nợ xấu/dư nợ vay tăng từ 1,22% lên 1,49%.

Theo VNDirect, tăng trưởng tín dụng của ACB sẽ đạt 16% so với cùng kỳ trong 2025, cao hơn mức 14,3% dự phóng trước đó cho năm 2024.

Báo cáo phân tích ACB của Chứng khoán DSC dự báo ngân hàng sẽ đạt 36.671 tỷ tổng thu nhập hoạt động (tăng 12% so với cùng kỳ) và 23.402 tỷ lãi trước thuế (tăng 12,2%) trong năm 2024.