Dược phẩm là một ngành thiết yếu, ít chịu ảnh hưởng từ sự suy giảm tăng trưởng kinh tế. Tuy nhiên, sức cầu thấp trên diện rộng cũng đã gây khó khăn cho một số doanh nghiệp dược có tốc độ tăng trưởng mạnh tại Việt Nam.

Trong năm 2022 và 2023, ngành sản xuất dược phẩm chứng kiến sự tăng trưởng vượt trội khi dịch bệnh xảy ra, nhận thức của người dân đối với sức khỏe ngày càng cao, đặc biệt là sau đại dịch.

Song song đó, mức thu nhập của người dân cũng được cải thiện đáng kể. Vì vậy việc chi tiêu cho những nhu cầu chăm sóc sức khỏe sẽ nhiều hơn so với trước đây.

Sang nửa đầu năm 2024, đà tăng của ngành này đã gặp nhiều hạn chế do biến động tăng giá nguồn nguyên liệu đầu vào, tình hình cạnh tranh trên thị trường.

Kết quả kinh doanh của các doanh nghiệp dược trong 6 tháng đầu năm 2024 phần lớn là rơi từ trên nền cao.

Đồng loạt báo lãi đi lùi

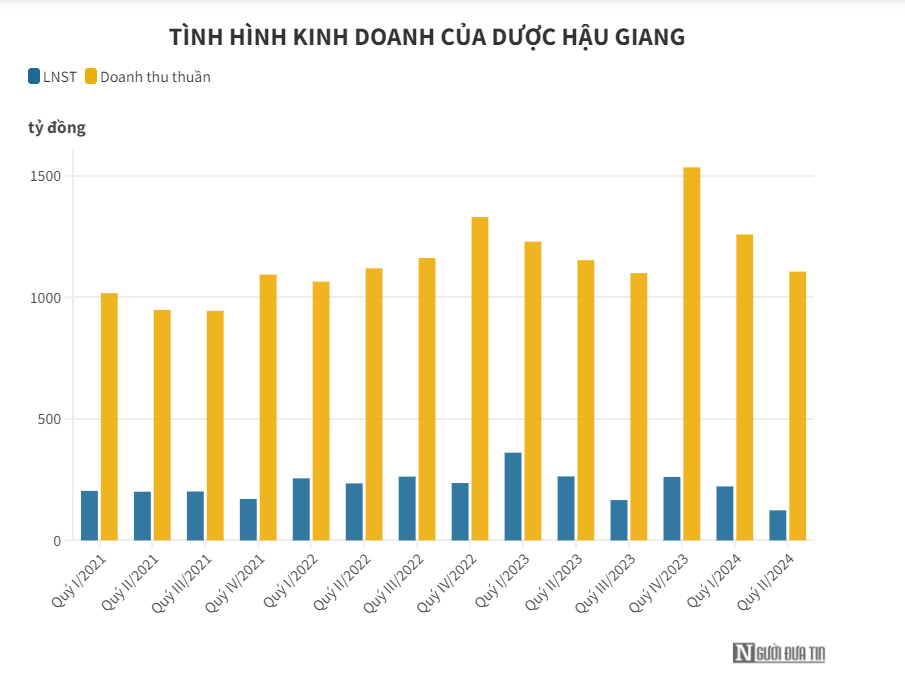

Công ty dược lớn nhất sàn chứng khoán Dược Hậu Giang (HoSE: DHG) ghi nhận doanh thu thuần hơn 1.105,8 tỷ đồng, giảm 4% so với cùng kỳ.

Trong khi đó, giá vốn hàng bán lại tăng 2% lên 608 tỷ đồng khiến lợi nhuận gộp của công ty giảm 11% về 497,6 tỷ đồng. Dược Hậu Giang cho hay, giá thành sản phẩm tăng do công ty chủ động điều tiết sản lượng sản xuất để đưa dự trữ tồn kho về mức hợp lý.

Trừ đi các chi phí, Dược Hậu Giang báo lãi sau thuế đạt 192,5 tỷ đồng, giảm 27% so với cùng kỳ. Lũy kế 6 tháng đầu năm, công ty ghi nhận doanh thu thuần 2.365 tỷ đồng và lợi nhuận trước thuế đạt 414,7 tỷ đồng, lần lượt giảm 1% và 32% so với cùng kỳ.

Giải trình về biến động này, Ban lãnh đạo Dược Hậu Giang cho biết đã được dự báo trước và nằm trong kế hoạch. Lý do là sức mua giảm, người dân thắt chặt chi tiêu do tình hình kinh tế chung khó khăn.

Đồng thời, Nhà máy Betalactam mới đi vào hoạt động từ tháng 5/2024 làm tăng các chi phí ghi nhận ngay. Song, Dược Hậu Giang cũng ghi nhận khoản chi phí đầu tư cho nhà máy Nonbetalactam và Betalactam để đẩy nhanh tiến độ nâng cấp nhà máy lên tiêu chuẩn EU-GMP.

Trong quý II/2024, dù báo doanh thu tăng 5% lên 433 tỷ đồng, nhưng Công ty Cổ phần Dược – Trang thiết bị y tế Bình Định (Bidiphar, HoSE: DBD) lại báo lãi sau thuế giảm 3% xuống 72 tỷ đồng. Nguyên nhân do chi phí quản lý doanh nghiệp tăng 19% lên 21 tỷ đồng; cùng với khoản lỗ 2,6 tỷ đồng từ đơn vị liên doanh, liên kết (cùng kỳ có lãi hơn 6 tỷ đồng).

Lũy kế 6 tháng, doanh thu của Bidiphar đạt 817 tỷ đồng, tăng 3% so với cùng kỳ, song lãi sau thuế giảm 2% xuống 140 tỷ đồng. So với kế hoạch đề ra, công ty đã thực hiện được 41% mục tiêu doanh thu và gần 52% chỉ tiêu lợi nhuận năm.

Tương tự Bidiphar, Dược phẩm Imexpharm (HoSE: IMP) ghi nhận doanh thu thuần tăng 18% so với cùng kỳ lên 517,1 tỷ đồng. Nhưng lợi nhuận sau thuế lại giảm 17% xuống gần 66 tỷ đồng, đây cũng là quý thứ 3 liên tiếp tăng trưởng âm của công ty.

Giải trình về biến động này, Ban lãnh đạo Imexpharm cho biết, lợi nhuận giảm do biến động giá nguyên liệu đầu vào, giảm sản lượng sản xuất tại nhà máy IMP 1 do thị trường OTC tăng trưởng chậm và nhà máy IMP 4 chính thức đi vào hoạt động (từ quý III/2023) kéo theo chi phí khấu hao và vận hành tăng.

Lũy kế 6 tháng đầu năm, Imexpharm ghi nhận doanh thu thuần tăng 10% lên 1.008 tỷ đồng. Cấn trừ đi các chi phí, lợi nhuận sau thuế của công ty giảm 19% xuống 128 tỷ đồng và mới thực hiện được 30% kế hoạch đề ra.

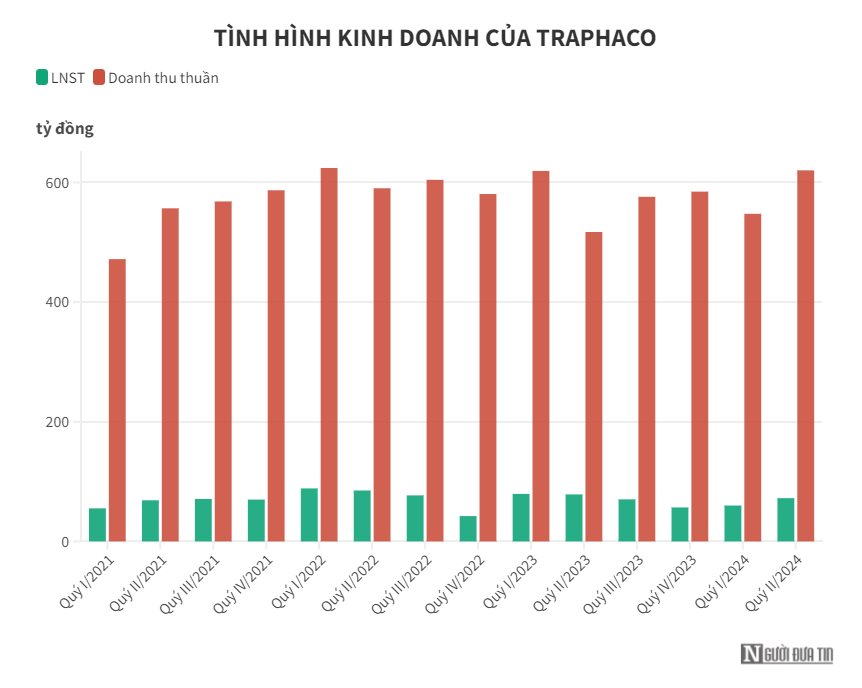

Cùng hoàn cảnh, Công ty Cổ phần Traphaco (HoSE: TRA) báo doanh thu thuần tăng 20% so với cùng kỳ lên 620 tỷ đồng. Trừ đi các chi phí, Traphaco báo lãi sau thuế hơn 79,4 tỷ đồng, giảm 11% so với cùng kỳ.

Lũy kế 6 tháng đầu năm 2024, Traphaco ghi nhận 1.168 tỷ đồng doanh thu thuần, tăng 3% so với cùng kỳ. Tuy nhiên, trong kỳ giá vốn cũng tăng 14% lên 548 tỷ đồng cùng, chi phí quảng cáo tăng 4% lên hơn 86 tỷ đồng, chi phí nguyên vật liệu tăng 40% lên 380 tỷ đồng.

Kết quả, công ty báo lãi sau thuế giảm 16% xuống 132 tỷ đồng. Như vậy, bình quân mỗi ngày trong nửa đầu năm 2024 Traphaco thu về gần 665 triệu đồng tiền lãi. Trong khi đó, cùng kỳ công ty chỉ chi 84,6 tỷ đồng cho quảng cáo mà thu về bình quân 872 tỷ đồng tiền lãi mỗi ngày.

So với kế hoạch đem về 2.485 tỷ đồng doanh thu và 303 tỷ đồng lợi nhuận sau thuế đề ra, Traphaco đã hoàn thành 47% mục tiêu doanh thu và hơn 44% chỉ tiêu lãi sau thuế đề ra.

Ngoài ra, các công ty dược khác như Dược phẩm Trung ương 3 (HNX: DP3), Dược phẩm Trung ương Vidipha (HoSE: VDP), Dược phẩm Hà Tây (HNX: DHT), Dược phẩm Cửu Long (HoSE: DCL) cũng có một quý lợi nhuận đi lùi.

Vài "đốm sáng" hiếm hoi

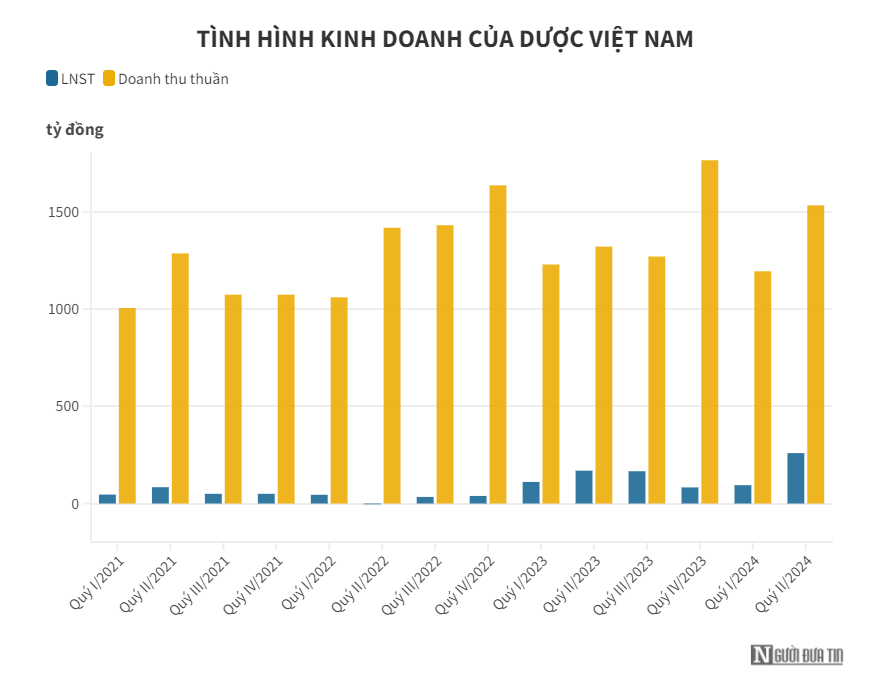

Bên cạnh tình hình chung, vẫn còn một vài đốm sáng trong ngành, nổi bật là quán quân về cả doanh thu và lợi nhuận ngành dược Tổng Công ty Dược Việt Nam - CTCP (Vinapharm, UPCoM: DVN).

Theo đó, Vinapharm báo lãi sau thuế 259,8 tỷ đồng trong quý II, tăng 35% so cùng kỳ. Kết quả này có được nhờ doanh thu tăng 14% lên 1.533,8 tỷ đồng, cùng với doanh thu tài chính tăng 16% lên hơn 156 tỷ đồng. Trong khi đó chi phí tài chính giảm từ gần 33 tỷ đồng xuống 7,6 tỷ đồng.

6 tháng đầu năm, doanh thu thuần của Vinapharm tăng 7% so với cùng kỳ lên 2.729 tỷ đồng. Nhờ khoản lãi từ công ty liên kết tăng gần gấp đôi, Vinapharm báo lãi sau thuế tăng 24% so với cùng kỳ lên gần 354 tỷ đồng.

Công ty con của Abbott Laboratories là CTCP Xuất nhập khẩu Y tế Domesco (HoSE: DMC) cũng ghi nhận tăng trưởng trong quý II/2024. Cụ thể, doanh thu thuần của công ty đạt hơn 461 tỷ đồng, lợi nhuận sau thuế hơn 52 tỷ đồng, lần lượt tăng 15% và 10% so với cùng kỳ.

Lũy kế 6 tháng đầu năm 2024, Domesco ghi nhận doanh thu tăng gần 10% lên 884,7 tỷ đồng và lợi nhuận sau thuế tăng 15% lên hơn 93 tỷ đồng.

Đáng chú ý, Công ty Cổ phần Dược phẩm Bến Tre (Bepharco - HoSE: DBT) còn có màn "lội ngược dòng" khi báo lãi gần 1,4 tỷ đồng, trong khi cùng kỳ vẫn lỗ 1,5 tỷ đồng.

Tuy nhiên tính chung 6 tháng đầu năm, Bepharco vẫn báo lợi nhuận đi lùi 16% xuống 7,5 tỷ đồng do gánh nặng chi phí bán hàng và quản lý doanh nghiệp. So với kế hoạch đem về 44,5 tỷ đồng lợi nhuận sau thuế cho cả năm nay, Bepharco mới hoàn thành được 17% chỉ tiêu.

"Liều thuốc" giúp doanh nghiệp dược bứt tốc

Theo SSI, các chính sách sẽ tiếp tục hỗ trợ cho các doanh nghiệp dược phẩm sản xuất trong nước trong năm 2024. Một chính sách quan trọng dự kiến được thông qua trong năm 2024 là việc sửa đổi Luật Dược, nhằm giúp giảm bớt thách thức và tạo thêm động lực cho các doanh nghiệp trong nước theo đuổi các tiêu chuẩn cao (như EU-GMP hoặc tương đương).

SSI kỳ vọng những chính sách này sẽ giúp các doanh nghiệp sản xuất trong nước cải thiện thị phần so với sản phẩm nhập khẩu ở kênh bệnh viện. Tuy nhiên, tác động của những chính sách này sẽ được thấy rõ hơn vào những năm tiếp theo (2025 - 2026).

Đồng quan điểm, Công ty Chứng khoán Mirae Asset Việt Nam (MASVN) cũng cho rằng việc khơi thông pháp lý sẽ thúc đẩy tăng trưởng ngành dược phẩm. Theo đó, từ đầu năm 2023, nhiều văn bản pháp lý mới giúp khơi thông những khó khăn của ngành dược đã được ban hành như Nghị quyết 80, Nghị định 07, Nghị quyết số 30, Thông tư 06. Trong đó, Quyết định số 1165 ban hành hồi tháng 10/2023 đặt mục tiêu tự chủ các dòng thuốc generic nội địa, hạn chế nhập khẩu thuốc từ nước ngoài.

Các cổ phiếu ngành dược được VDSC đánh giá tốt trong trung và dài hạn như IMP, DBD.

Mirae Asset dự báo, giá trị ngành dược phẩm năm 2024 dự báo sẽ đạt 7,89 tỷ USD (tăng 9,1% so với cùng kỳ). Trong đó, kênh ETC tăng trưởng mạnh hơn OTC nhờ sự bao phủ bảo hiểm toàn dân đã đạt 93%. Dự phóng giá trị mảng ETC năm 2024 sẽ đạt 6 tỷ USD, tăng 9,4%.

Đồng thời, nếu hoàn tất cơ chế về tự chủ tài chính, bệnh viện công lập sẽ tăng cường chọn các dòng thuốc ưu tiên nội địa có chất lượng cao, thúc đẩy nhu cầu kênh thuốc.

Theo đánh giá của Công ty chứng khoán Rồng Việt (VDSC), trong trung và dài hạn, nhóm dược tiềm năng tăng trưởng khá nhờ triển vọng tiêu thụ thuốc ở Việt Nam. Trong môi trường chính sách thuận lợi, VDSC cho rằng kênh ETC sẽ tiếp tục là động lực tăng trưởng chính của ngành dược trong năm 2024.

Các cổ phiếu được VDSC đánh giá tốt trong trung và dài hạn như IMP, DBD.